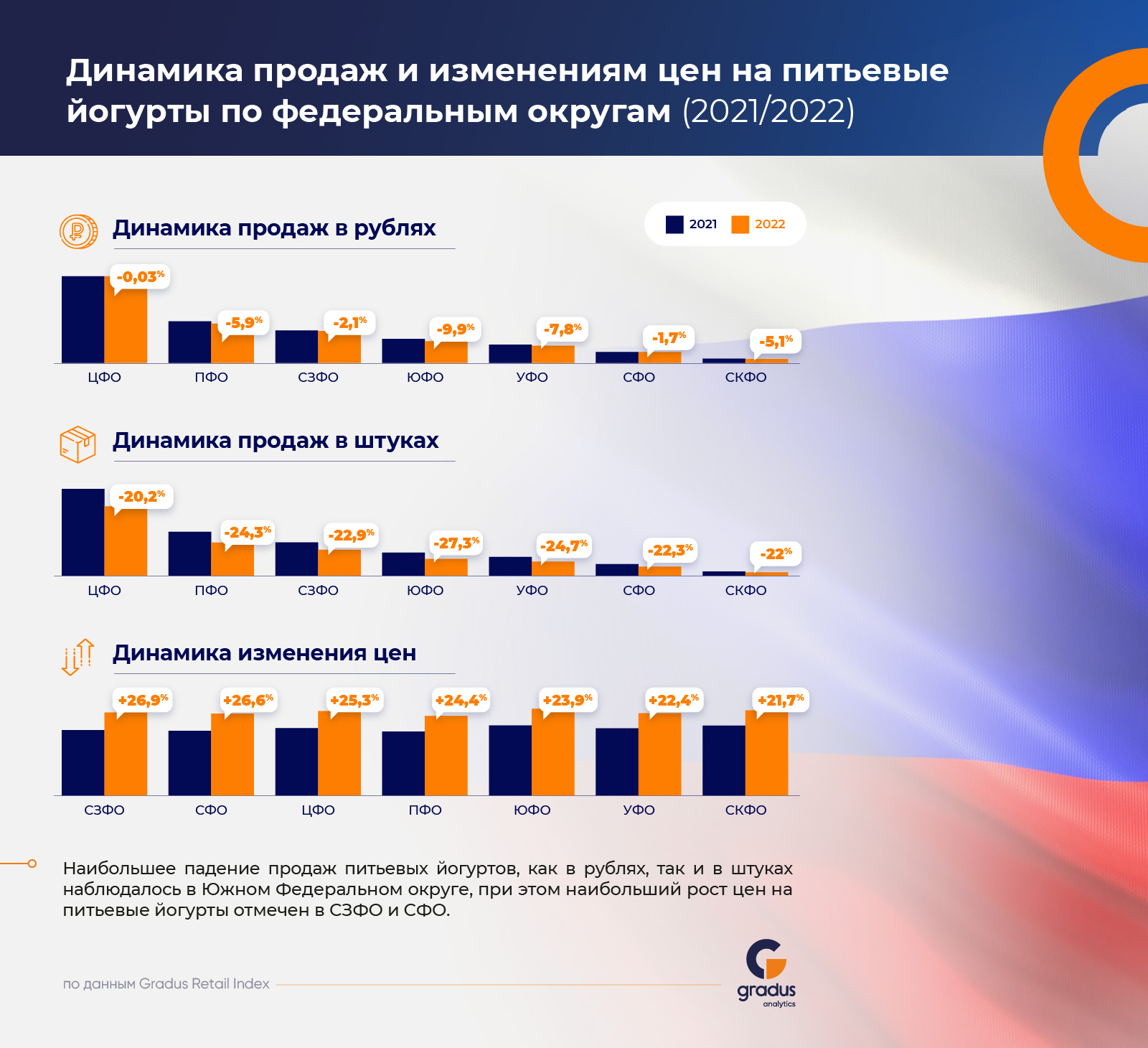

В России питьевые йогурты уже много лет пользуются высоким спросом покупателей. Сторонники здорового образа жизни считают их полезнее других молочных продуктов по причине низкого содержания лактозы. Однако 2022 год для этой категории оказался далеко не самым успешным. В 2022 году совокупный объём продаж в денежном выражении снизился на 3,4% к 2021 году, в натуральном выражении (единицах проданных упаковок) – упал на 22,7%. Причиной этого стала высокая инфляция потребительских цен в 2022 году, какой в России не видели с 2015 года, и существенное повышение цен на питьевые йогурты, в среднем на 25%. Рост цен в сегменте обогнал инфляцию потребительских цен в России почти вдвое, что негативно сказалось на продажах.

Ежемесячно средняя цена менялась в 2022 году в сторону повышения. Минимальное повышение цены наблюдалось в январе 2022 года (на 7% в годовом выражении), то есть за месяц до начала СВО на Донбассе, но рост инфляции в России уже был заметен с декабря 2021 года по причине плавного обесценения рубля. В последующие месяцы цена на питьевые йогурты в годовом выражении менялась практически также, как изменялась инфляция потребительских цен в России. Максимальный рост цен на питьевые йогурты приходился на апрель и май (на 32% и 35%, соответственно), а в последующие месяцы рост цен был также двузначным, но уже не таким значимым, поскольку тенденция к росту инфляции потребительских цен начала ослабляться.

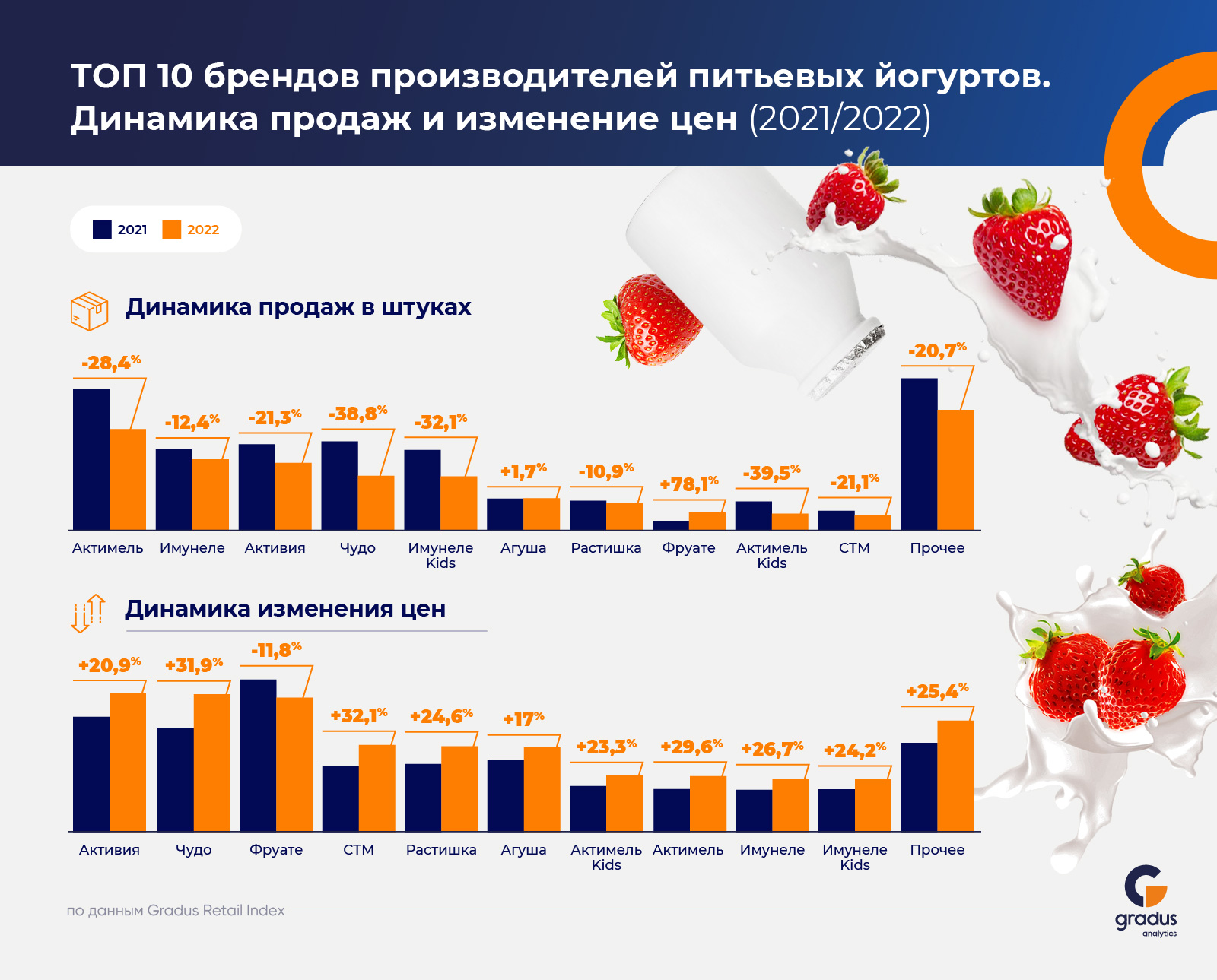

Можно отметить, что, несмотря на снижение продаж питьевых йогуртов в целом, в рублёвом выражении увеличился объём продаж собственных торговых марок (СТМ) крупнейших розничных сетей. Рост продаж в денежном выражении за 2022 год составил 4,3%, хотя в штуках продажи СТМ упали на 21%. Таким образом, продажи СТМ выросли в рублёвом выражении за счёт повышения цен на 32%, хотя цены на питьевые йогурты известных брендов в среднем выросли только на 24,8%. Тем не менее, доля СТМ в общем объёме продаж, как в денежном, так и в натуральном выражении, в 2022 году немного выросла, на 0,1-0,2 процентного пункта, почти до 3%. Несмотря на то, что доля СТМ на рынке питьевых йогуртов не очень значительна, рост доли рынка, несмотря на чувствительный рост цены, мог быть связан с грамотным позиционированием сетями своих торговых марок, например, благодаря правильно выбранной целевой аудитории, хорошо сделанной яркой рекламе и промо в местах продаж. Самой успешной стратегией маркетинга оказалась стратегия позиционирования новых марок йогуртов как фермерского, то есть натурального и экологически чистого продукта, или как продукта для здорового образа жизни, а также – упор на актуальный слоган «Покупай российский продукт, поддержи отечественного производителя».

Продажи брендовой продукции в рублёвом выражении в 2022 году упали на 3,6%, а в штуках – снизились на 22,7%, даже несмотря на то, что средняя цена на брендовые питьевые йогурты выросла меньше, чем средняя цена СТМ. Это можно объяснить тем, что покупатели хотят выбрать для себя что-то новое, а также ждут появления новых российских производителей с интересными и полезными брендами. В 2022 году на российском рынке питьевых йогуртов более 65% объёма продаж в рублях и свыше 73% объёма продаж в штуках пришлось на бренды двух крупнейших производителей. Первый – французская корпорация Danone, владеющая в России заводами по производству молочной продукции, второй – российская компания «Вимм-Билль-Данн», владельцем которой является российская «дочка» американской PepsiCo «ПепсиКо Холдинг». На продажи наиболее известных брендов питьевых йогуртов Danone в рублёвом выражении пришлось в 2022 году 32,7% рынка, на продажи брендов «Вимм-Билль-Данн» - 32% рынка. В натуральном выражении доли рынка у брендов Danone и «Вимм-Билль-Данн» были почти одинаковыми (почти по 37% у каждого производителя). Таким образом, высокая конкуренция между разными брендами питьевых йогуртов очень относительна. На самом деле нельзя не заметить, что самые известные бренды принадлежат двум производителям, причём оба только юридически являются российскими, а фактически – это иностранные бренды. Из российских производителей питьевых йогуртов, не принадлежащих иностранным владельцам, крупнейшим является зарегистрированное в г. Воронеж АО «Молвест», владеющее молочными заводами в центральной и южной России, на которое приходится 7,6% продаж питьевых йогуртов в денежном выражении и 3,2% - в натуральном.

Самыми продаваемыми брендами питьевых йогуртов в 2022 году в рублёвом выражении были «Активиа» (Danone), «Чудо» («ВБД»), «Актимель» (Danone) и «Имунеле» («ВБД»), на которые в совокупности пришлась половина всех продаж питьевых йогуртов в РФ. В натуральном выражении картина продаж немного отличалась, лидерами продаж оказались бренды «Актимель» (Danone), «Имунеле» («ВБД»), «Активиа» (Danone) и «Чудо» («ВБД»), также в совокупности, обеспечившие 50% продаж продукта. По сравнению с 2021 годом продажи бренда «Активиа» в натуральном выражении немного снизились (с 18,4% до 17%), а больше всех потерял долю рынка бренд «Чудо» от «Вимм-Билль-Данн», доля которого за год снизилась с 11,5% до 9% продаж. Одновременно максимальный рост доли за 2022 год показал бренд «Фруате» воронежского АО «Молвест», его доля выросла с 1,4% в 2021 году до 3%.

В 2022 году СМИ неоднократно сообщали о том, что Danone намерен уходить с российского рынка. Несмотря на то, что французская корпорация, приостановив инвестиции в новые проекты, всё-таки осталась на российском рынке молочной продукции и детского питания, похоже, что такие настроения владельца популярных брендов вкупе с ростом цен на питьевые йогурты несколько изменили потребительские предпочтения, мотивировав покупателей больше обращать внимание на новые бренды российского происхождения. Также можно отметить, что от фактического монополизма двух крупнейших производителей потребители немного устали, поскольку их бренды присутствуют на рынке уже много лет, а покупатели, особенно молодёжь до 35 лет, предпочитают, чтобы их удивляли чем-либо новым.

По мнению руководителя развития новых продуктов «Градус», Евгения Акентьева, «можно предположить, что по итогам 2023 года ситуация на рынке останется стабильной, и наибольшая доля продаж опять придётся на двух крупнейших производителей. Однако поскольку инфляция существенно выросла, на рынке имеется достаточно много продуктов-заменителей, можно не ожидать очень высоких темпов восстановительного роста рынка питьевых йогуртов, рост составит порядка 2-3%».